El fin de semana pasado me pidieron desde la carrera de Economía de la Universidad Autónoma Gabriel René Moreno que explique a los estudiantes algunas características del sistema bancario.

Aquí hago un resumen de los aspectos más importantes de la misma, acompañado con algunos datos que pueden arrojar luz sobre algunos riesgos que van surgiendo en el sector.

La Banca en Perspectiva

Los sistemas económicos son complejos. No existe El estudio de la ciencia económica moderna comenzó en la búsqueda de la respuesta a la pregunta ¿cuál es el origen y la causa de la riqueza de las naciones?

Según el Índice de Competitividad Global del Foro Económico Mundial (WEF), para crecer y/o mantenerse competitivas, las economías deben preocuparse de:

- Ambiente ‘habilitador’

- Instituciones

- Infraestructura

- Adopción de TIC

- Estabilidad Macroeconómica

- Capital Humano

- Salud

- Habilidades

- Mercados

- Productos y Servicios

- Laboral

- Sistema Financiero

- Tamaño del Mercado

- Ecosistema de Innovación

- Dinamismo de los negocios

- Capacidad para innovar

El contexto

Aunque no vamos a entrar en la discusión y el detalle, es importante tener en cuenta tanto el contexto internacional como el nacional.

En cuanto al internacional, - Las grandes economías se encuentran recuperándose después de la pandemia y se proyectan incrementos en la producción. - La Inflación en ascenso debido a las inyecciones monetarias y la guerra en Ucrania, lo que tiene y tendrá como consecuencia una subida de las tasas de interés.

Esto plantea, como todo, retos y oportunidades: Con una demanda mundial fortaleciéndose y con una subida de precio de los commodities, el país puede buscar mercados para exportar bienes “no tradicionales”. Aunque no de corto plazo, es una oportunidad para apuntalar este sector y una forma de generar divisas extras.

Por otra parte. si el país no sube sus tasas, se arriesga a perder algo de inversión extranjera. Aunque teóricamente esto es una posibilidad, habría que revisar con mayor detalle la cuenta financiera y de capitales para ver, si en la práctica, este efecto es importante.

En cuanto al contexto nacional:, parece que la economía se encuentra, otra vez, en el filo de la navaja. - El crecimiento económico ha dado positivo pero quizás no tan positivo como se esperaba. Según el CEDLA, en una encuesta realizada en julio de 2021, se encontró que “el 65% de los hogares ha visto disminuir sus ingresos y el 80% señala que ya no les alcanza para llegar a fin de mes o les alcanza justo”. - La situación de la Balanza de Pagos es compleja y las Reservas Internacionales Netas (RIN), siguen a la baja. Por un lado, existe dificultad para exportar (concentración en minerales e hidrocarburos) y, por el otro, la inversión extranjera se encuentra en riesgo debido a subida de tasas internacionales. - Finalmente, el Gobierno Central se encuentra endeudado y con dificultades para encontrar financiamiento en los mercados internacionales. Esto tiene como consecuencia que, para financiar el déficit, se busquen fondos en el mercado local (AFPs principalmente), sustrayendo liquidez e incrementando las tasas.

Análisis del Sistema

Para entender el sistema financiero deben entenderse las magnitudes y, luego, la Hoja de Balance del mismo, su dinámica y la interrelación de las cuentas más importantes.

En esta sección se hará una breve puntualización teórica que realza la importancia del balance como medio para analizar lo que sucede en el sistema.

Composición

¿Quiénes conforman al Sistema Financiero? A grandes rasgos:

- AFPs

- Bancos Comerciales

- Cooperativas y Mutuales de Ahorro y Crédito

- Fondos de Inversión

- Seguros

¿Qué tan grande es el sistema? Para tener una noción se recopila información del año 2019:

Nótese que el déficit del gobierno debe cerrarse, ya sea subiendo impuestos, reduciendo el gasto o pidiendo prestado. Claramente, las dos primeras opciones son complicadas, políticamente hablando, por lo cual la mejor opción es endeudarse. Si la totalidad del mismo se financiase con fondos de las AFPs, estaríamos diciendo que demandaría el 15% de su cartera solamente el año 2019, lo cual es considerable y, claramente, riesgoso.

La hoja de balance y el riesgo crediticio: la mora

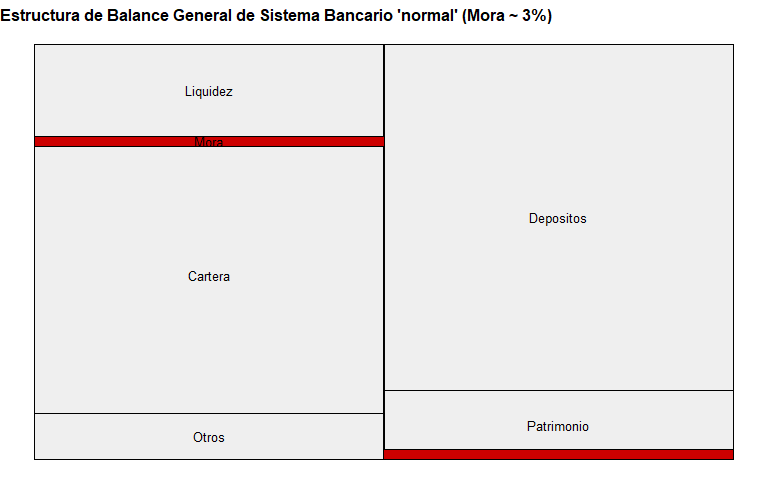

En el siguiente gráfico se observa una estructura de hoja de balance “normal” en el sistema bancario:

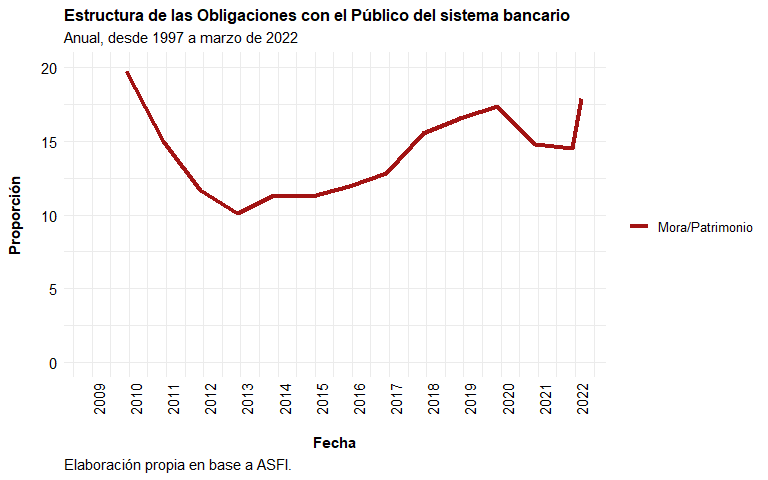

Nótese que una proporción de la cartera está marcada como “mora” y son los créditos que, por alguna razón, no van a ser devueltos en su totalidad. Si el banco no tuviera utilidades (que una vez ‘capitalizadas’ se agregan al patrimonio), éstas pérdidas deben ser cubiertas con el patrimonio de la institución.

Adicionalmente, este indicador es contra cíclico, es decir, sube cuando la economía está mal y disminuye cuando la economía está bien. Al calcularse de forma mensual (diaria dentro de las entidades) es un buen termómetro del estado de la economía.

Sin embargo, se debe reconocer sus limitaciones: es un indicador ex-post, es decir, se incrementa una vez que la empresa o el individuo no pueden pagar, por lo cual, reaccionar a la mora es reaccionar una vez el problema existe.

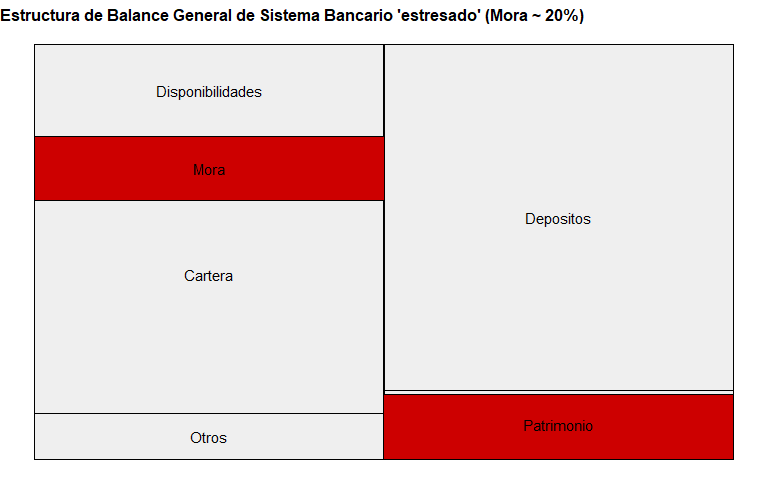

En épocas de crisis, por otro lado, las empresas y las personas enfrentan más dificultades para pagar y la mora sube:

Así, un incremento en el riesgo crediticio (en la mora) afecta la sostenibilidad de un banco y, por tanto, es de vital importancia contar con una buena tecnología crediticia que permita identificar los riesgos ex ante para evitar daños futuros.

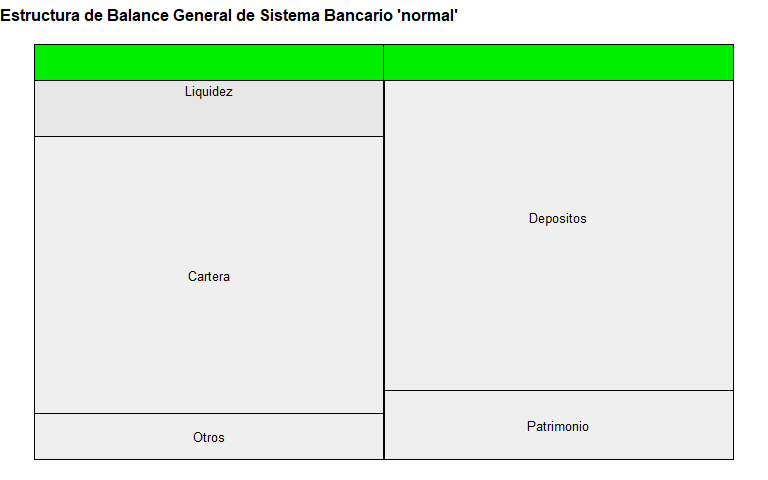

La hoja de balance y un riesgo financiero: la liquidez

Otro riesgo inherente en la hoja de balance y particularmente importante en esta coyuntura se origina por el mismatch entre los plazos a los cuales el banco presta (por ejemplo, créditos hipotecarios a 20 años) y el plazo al cual el banco pide prestado (devolución inmediata, como es el caso de las cuentas a la vista y/o cajas de ahorro).

Sin embargo, no todos los ahorristas necesitan su dinero al mismo tiempo, con lo cual los bancos suelen dejar algo de dinero “en la caja” para ir devolviendo o disponibilizando el dinero a las personas en el momento que lo necesitan. Esto es lo que se conoce como disponibilidades y es, esencialmente, el dinero que está en los ATMs, las bóvedas de las oficinas, encajado en el Banco Central e inversiones que el Banco tiene de cortísimo plazo más algún extra que sirva como buffer o colchón, en caso los ahorristas deseen retirar dinero extra (por ejemplo, ante alguna protesta social, ante la expectativa de algún problema de la economía, etc.)

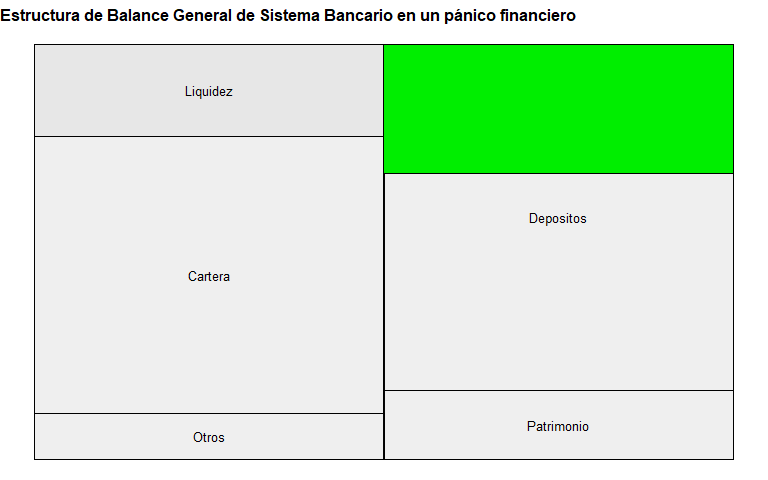

Sin embargo, cuando ocurren pánicos financieros y la gente se abarrota en las oficinas de los bancos para retirar todo su dinero, aún cuando el banco tiene activos suficientes para devolver a los ahorristas, debido a que están invertidos y no puede redimirlos en el corto plazo, el Banco se ve obligado a declararse en quiebra porque no puede hacer frente a sus obligaciones de corto plazo.

Nótese que la institución puede ser perfectamente sostenible pero no es solvente, es decir, no tiene suficiente liquidez.

¿Qué dicen los datos?

Activo

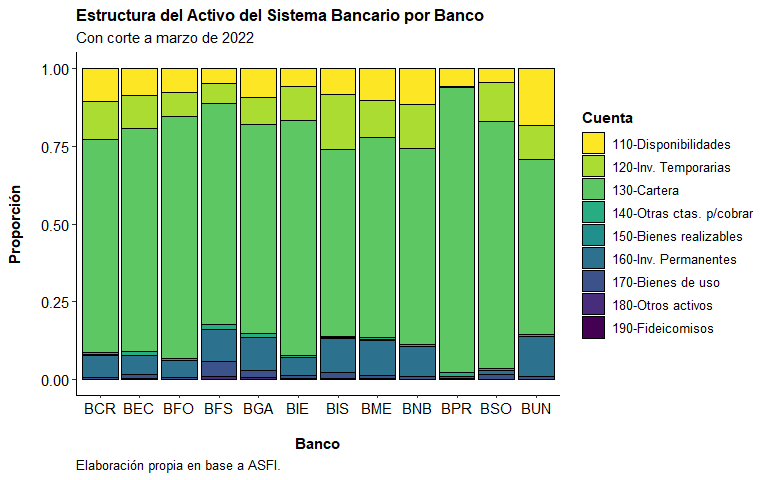

Estructura de Activo

Nótese que, tal como se dibujó en la sección anterior, los bancos suele concentrar su activo en la cartera, que es la que les otorga un beneficio. Dependiendo de la política del banco y la composición y permanencia de sus cajas de ahorro y cuentas corrientes, puede decidir tener más o menos dinero como disponibilidades o inversiones temporarias:

Evolución cartera y liquidez

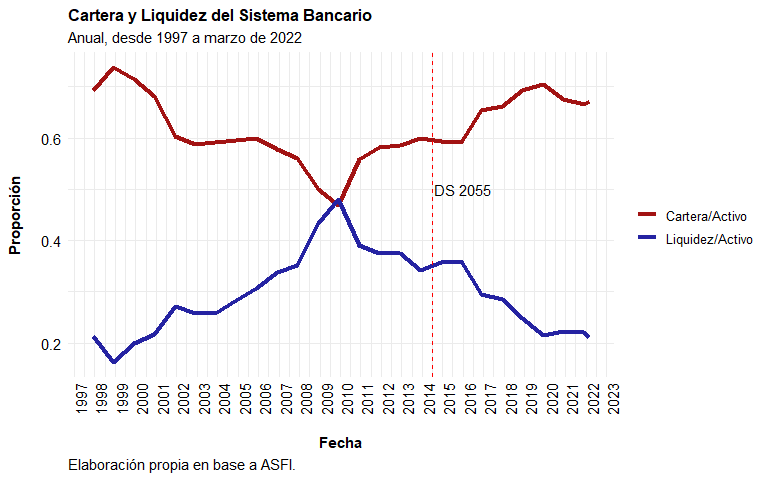

Nótese, sin embargo, con perspectiva histórica, que la composición de las principales cuentas del balance no han sido siempre así.

Cabe resaltar la tendencia que han mostrado la liquidez y la cartera los últimos años: La cartera ha crecido en desmedro de la liquidez del sistema, lo cual plantea riesgos en un contexto macroeconómico delicado como el que se ha descrito.

Cartera en mora

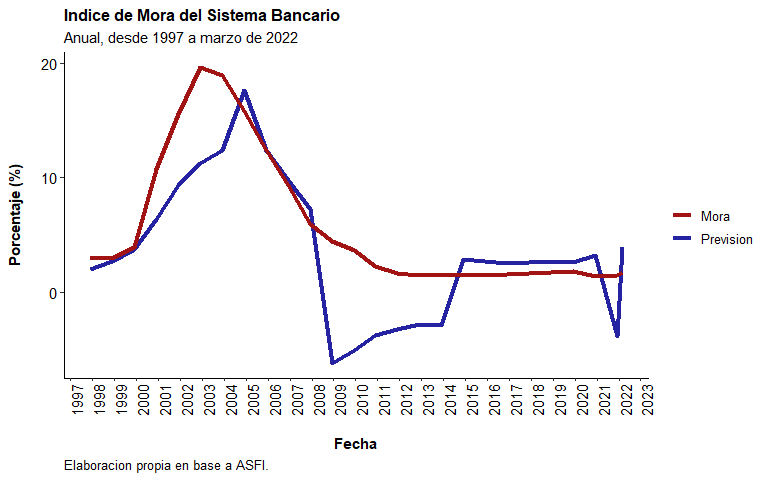

Viendo los datos, la mora se encuentra en términos históricos relativamente bajos, particularmente comparado con los años 1999-2004 donde la misma llegó a aproximadamente un 20% de la cartera.

Ahora, si bien la mora se encuentra en niveles “aceptables”, se debe tener en cuenta que un buen porcentaje de la cartera se ha reprogramado y diferido, como medidas para dar una alivio a las empresas y familias en el contexto de la emergencia sanitaria, con lo cual, si esas empresas y familias no van a pagar de todas formas, una vez vencido los plazos del diferimiento, estaríamos ante un problema “oculto” en el balance del sistema financiero. Sobre este tema alertó Carmen M. Reihart y Leora Klapper en una columna titulada Private-Debt Risks Are Hiding in Plain Sight.

Por otra parte, no es descabellado pensar que, en un caso extremo y comparable al de hace dos décadas, podamos llegar nuevamente a una morosidad superior a los dos dígitos. Esto no quiere decir que vaya a pasar inminentemente, pero sí es un escenario plausible desde el punto de vista histórico.

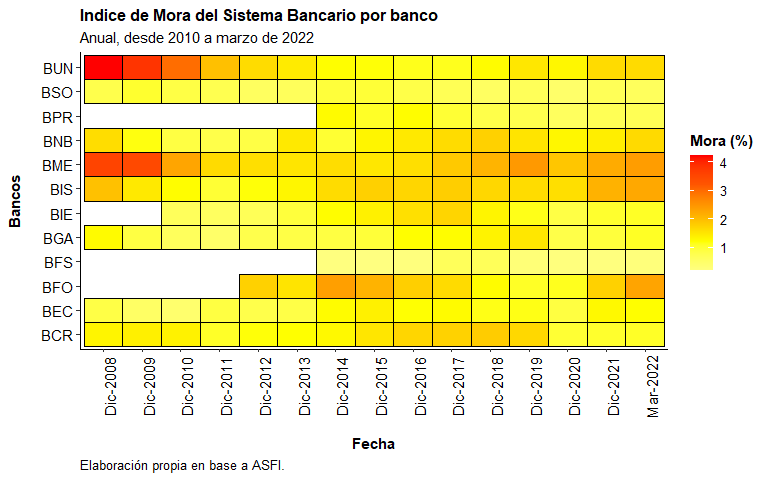

Cartera en mora por banco

Examinando la situación por banco, todo parece estar dentro de lo normal:

Cartera reprogramada

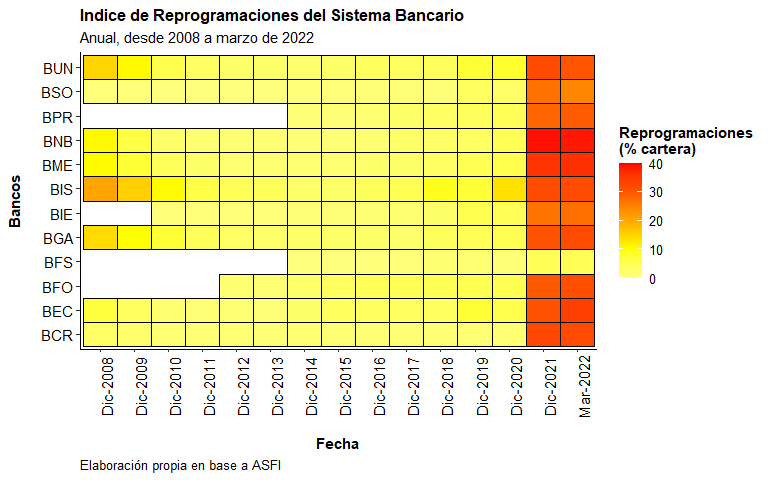

Ahora, ¿no será, como sugieren Carmen M. Reinhart y Leora Klapper que este problema se está escondiendo a la vista de todos?

Nótese que, para casi todo los bancos, la cartera reprogramada está en el orden del 30%.

Cartera reprogramada en mora

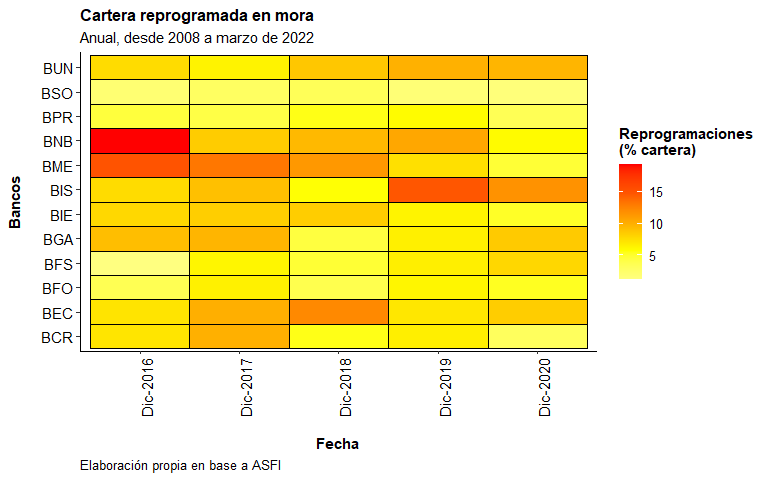

Esto quiere decir que aproximadamente el 30% de la cartera estará en mora? No necesariamente. Algunas empresas y familias volverán a pagar mientras que otras, aunque puedan, no querrán hacerlo. El riesgo, sin duda, es que se haya deteriorado la moral de pago de los individuos ante la expectativa de que, ante el problema, al gobierno no le quedará más que seguir postergando los pagos por decreto.

Nótese, que para el quinquenio anterior a la reprogramación la mora en la cartera reprogramada estaba en el orden del 10%, en promedio. En un escenario conservador, y si el pasado de alguna forma nos da luz sobre el presente, si de este 30% de cartera reprogramada solo el 10% estuviese en mora, se podría esperar un 3% más de lo que se muestra actualmente.

Claramente no se sabe con certeza y todo esto se comenzará a notar en los próximos meses, toda vez que se vayan venciendo los períodos de gracias de las operaciones que fueron reprogramadas o refinanciadas en el segundo semestre del año 2021.

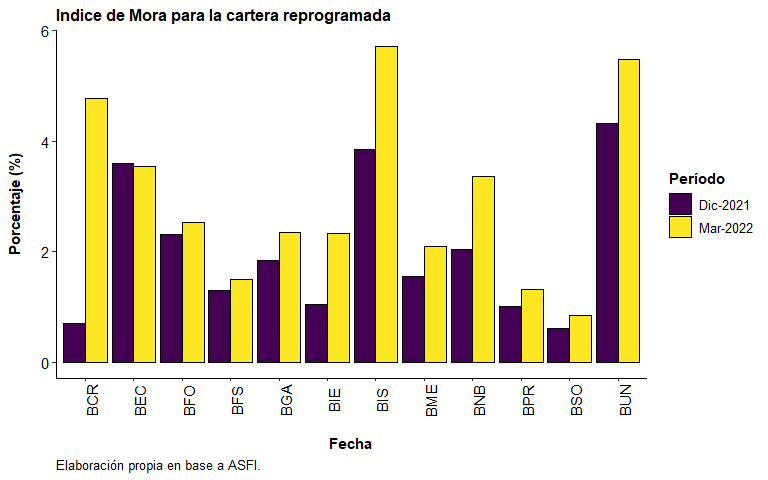

Lo que sí se puede observar, es que la mora de la cartera reprogramada ya se ha incrementado para casi todos los bancos en lo que va del año:

Pasivo

En esta sección se describirá de forma general la estructura del pasivo del sistema bancario y se ahondará en algunas cuentas para entender el estado del sector.

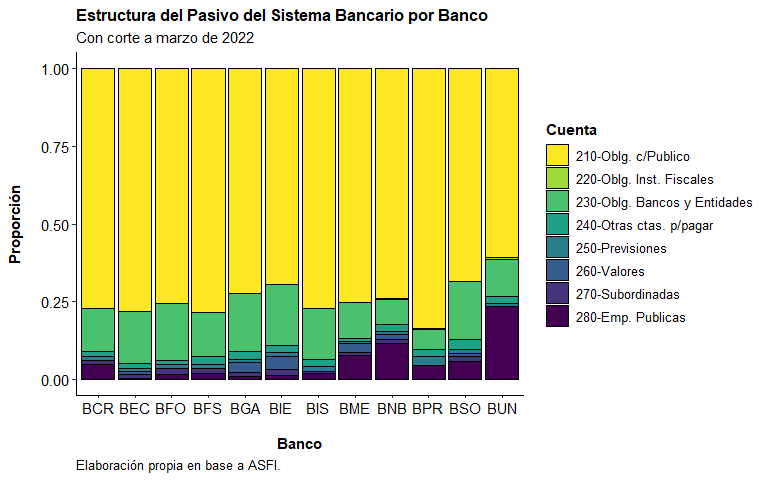

Estructura de Pasivos

Como se observa en la siguiente figura, aproximadamente un 75% de la deuda del banco se concentra en obligaciones con el público, seguido con obligaciones con el Banco Central y distintas entidades de financiamiento.

Evolución Obligaciones con el público

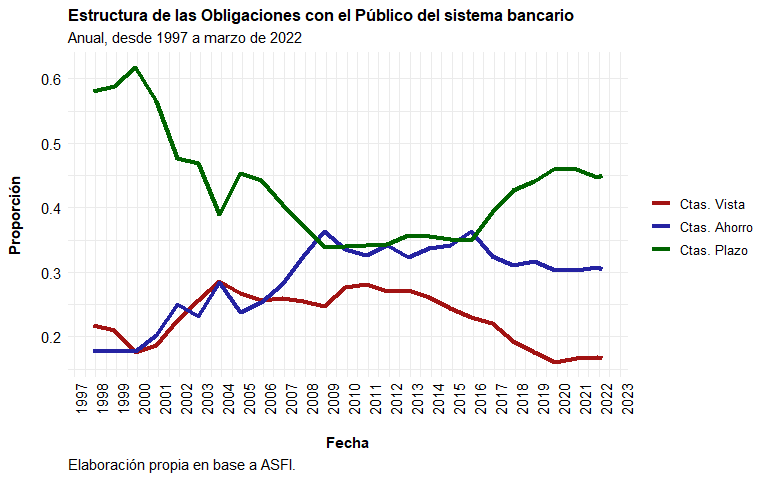

Pero, ¿qué hay dentro de estas obligaciones con el público?. Básicamente son tres tipos de cuentas: cajas de ahorro, asociadas a tarjetas de débito y que usan los individuos de forma general, cuentas corrientes, asociadas a una chequera y que utilizan principalmente las empresas y depósitos a plazo fijo (o DPFs) que son comprados tanto por inversores institucionales (AFPs, por ejemplo) e individuos.

Nótese que, si bien las cuentas corrientes y las cajas de ahorro son una fuente de fondos relativamente poco costosa (se paga el 2% anual por las cajas de ahorro), son volátiles, en el sentido que cualquier individuo puede retirar la totalidad de su ahorro en el momento que desee, lo mismo las cuentas corrientes. Los DPFs, por el contrario, son más costosos (entre el 3 − 5%, dependiendo del saldo y el plazo) pero son una fuente de financiamiento más estable y predecible.

Los departamentos de finanzas, por tanto, en función a las necesidades de liquidez y la situación del mercado, elegirán la composición ‘óptima’ dadas sus restricciones.

En el caso de Bolivia, desde el 2016, fecha que coincide con la reducción de la liquidez en el sistema, los bancos han priorizado los DPFs como fuente de financiamiento, lo cual ha hecho subir el precio de los mismos, encareciendo el fondeo del sistema. Si a esto se suma los déficits recurrentes del gobierno central que ha provocado que el mismo sea un competidor adicional por los fondos prestables, el panorama se complica: en tanto el gobierno no corrija el rumbo de los déficits, seguirá empujando las tasas hacia arriba, achicando los márgenes del sistema financiero y, por consiguiente, su capacidad para capitalizarse.

Posición

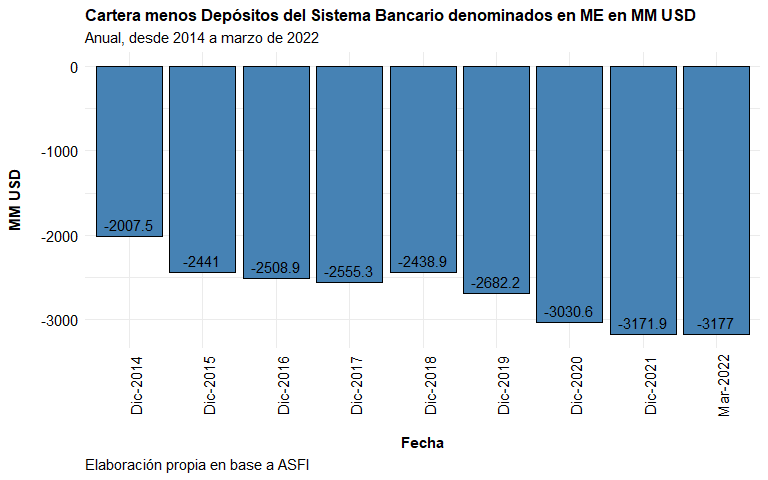

Un riesgo adicional latente en la hoja de balance del sistema bancario es el riesgo cambiario.

Excluyendo al Banco Unión, el gráfico siguiente muestra el volumen de cartera colocado en ME (tal como lo reporta ASFI), menos las obligaciones denominadas en ME.

Como se observa, el sistema bancario, en términos netos, debe aproximadamente USD 3, 000.00 millones que debe pagar en dicha moneda. Como en Bolivia solo hay pesos bolivianos, una devaluación de, digamos, un 10% implicaría una pérdida de USD MM 300.00 de la noche a la mañana, deteriorando fuertemente la solvencia del sistema.

Solidez

Apalancamiento

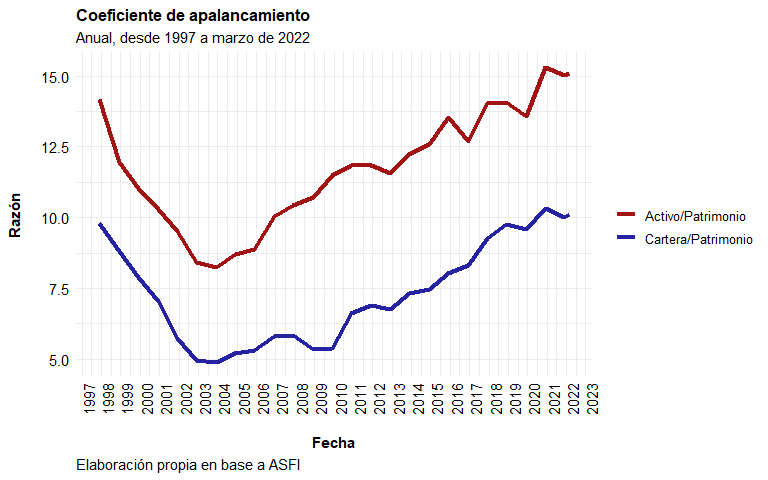

Finalmente, para tener una idea de la solidez del sistema, se ven dos indicadores. En primer lugar, el ratio de apalancamiento. Básicamente, se interpreta como cuántos dólares se han colocado por dolar que los dueños de los bancos han invertido como patrimonio.

Como menciona Anat Admati y Martin Hellwig en su libro The Bankers’ New Clothes: What’s Wrong With Banking and What to Do About it, en épocas buenas, un apalancamiento elevado mejora el rendimiento sobre el patrimonio, sin embargo, en épocas malas, hace más grande las pérdidas.

Imagine, por ejemplo, un banco que tiene 1000 en cartera y 100 en patrimonio, por lo que tiene un $Apalancamiento = \frac{1000}{100} = 10$. Si tuviese un 5% de mora entonces perdería 50 de patrimonio, el banco recibe pérdidas pero continúa operando con un negocio más pequeño. Si, por tanto, el apalancamiento fuese de 15, una mora de 5% sería suficiente para quebrarlo.

Nótese que en el país a partir del 2004 el apalancamiento ha crecido de forma sostenida. Esto claramente se da porque el crecimiento de la cartera ha sido mucho más grande que el crecimiento del patrimonio de los bancos lo cual, aunque óptimo desde el punto de vista de los accionistas, quizás no es óptimo para el sistema, puesto que es más vulnerable a problemas con la mora.

Mora y Patrimonio

Así, si no hubiesen utilidades y se tuviese que asumir la pérdida por la mora que se tiene actualmente, los accionistas de bancos perderían casi el 18% de su patrimonio, lo cual no es una cifra despreciable, toda vez que la mora es relativamente baja, al menos contablemente.

Conclusiones

-

El sistema financiero es una parte -importante- de la economía por su rol de canalizador de recursos y monitoreo del riesgo.

-

El análisis del sistema financiero implica conocer la estructura de la hoja de balance ya que es aquí donde se reflejan los problemas ‘macro’.

-

Los desajustes de la economía tendrán su impacto en la Banca, en particular:

- El contexto externo implicará una subida de tasas en ME, se espera que el BCB también incremente las tasas para evitar fuga de capitales (RIN).

- Desequilibrios fiscales tenderán a presionar sobre tasas, reduciendo los márgenes del sistema bancario.

- Desequilibrios en Balanza de Pagos generan un riesgo cambiario que, de la noche a la mañana, puede repercutir en grandes pérdidas para el sistema bancario.

- La poca capacidad de generar empleo formal que tiene la economía implicará una competencia más dura entre la banca privada y, posiblemente, un credit crunch.

-

Existen ciertos indicadores que permiten darnos una idea del riesgo inherente en el sistema financiero, por ejemplo, los niveles de liquidez han disminuido de forma sostenida en el tiempo (consistente con la situación macroeconómica), el coeficiente de apalancamiento se ha incrementado (dejando al sistema bancario más expuesto al riesgo crediticio), la mora y reprogramaciones se ha incrementado, etc. Todo esto da como resultado un sistema financiero poco capitalizado, con poca liquidez y con un problema latente en cuanto a préstamos que no van a ser devueltos que pueden provocar un grave daño al sistema y a la economía en general, en un contexto macroeconómico delicado donde las expectativas de devaluación pueden dar lugar a episodios de estrés y profecías autocumplidas.